市场库存减少提振人气 期铜价格将会有望反弹

2007年05月31日 0:0 5098次浏览 来源: 中国有色网 分类: 铜资讯

一周评述:

LME期铜日线走势图。(来源:上海中期)

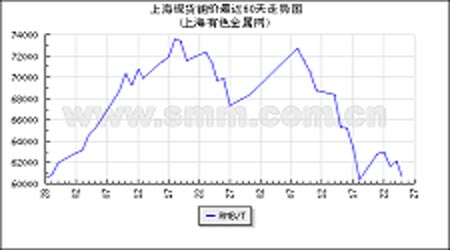

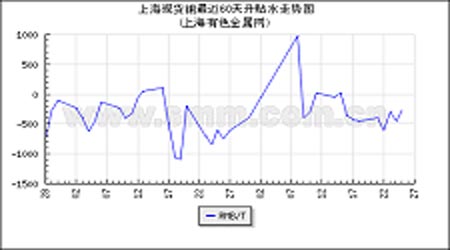

本周LME铜库存继续大幅下降,截至今日总库存134125吨,较上周减少7000多吨,现货升水并没有因为期价的大幅下滑而出现回落,相对于上周反而有所提高,说明伦敦市场现货仍然紧俏。国内来看,本周上期所铜库存减少529吨,总库存99027吨。虽然库存总量仍然高企,不过本周库存的下降对于近期始终担心中国消费情况的投资者而言意义重大,对期价的反弹提供了强劲的支撑。本周现货状况亦有所好转,今日铜现货报价60400-60950,贴水400-升水100。

5月18日收盘后,央行同时发出三条重大公告:从2007年6月5日起,上调存款类金融机构人民币存款 准备金率0.5个百分点;从2007年5月19日起,上调金融机构人民币存贷款基准利率,其中金融机构一年期存款基准利率上调0.27个百分点,一年期贷款基准利率上调0.18个百分点,其他各档次存贷款利率也相应调整。此次加息应该说完全在预料之中,金属市场对之早有心理准备,反应平淡。

据圣地亚哥5月23日消息,智利最大的铜矿--Collahuasi铜矿的工会主席Fernan Farias称,该工会已经向资方递交了一份新的劳资协议方案,估计劳资双方将在6月3日开始举行会谈。 该工会拥有成员689人。 Fernan Farias称,该新方案要求资方改善健康和教育方面的福利措施,并要求分享部分可追逆至2005-2006年期间因铜价上涨带来的收益。据称,该方案共计有47个条款,已经于上周五递交给资方,要求资方在15天内作出反馈。这些工会工人的劳动合同将于6月30日期满。“管理层似乎愿意对话,不愿意发生冲突,但是我们还要看看事态发展。等到管理层做出初步反应之后,一切就明了了。” Collahuasi铜矿每年产铜(矿石含铜量)440,000-450,000吨。这为近期缺乏炒作题材的铜市提供了素材,提振了人气。

中国海关总署周五公布的数据显示,中国今年4月精炼铜进口增加逾一倍至183212吨。今年前4个月的精炼铜进口量为669697吨。数据还显示,4月中国铜精矿进口量为483382吨,同比增加48%。虽然进口继续大幅增加,但随着第二季度消费旺季的逐渐结束,国内的需求有逐步放缓的可能,那么近期上期所大幅增加的铜库存将会如何消化就越来越为市场所关注,影响着近期的铜价走势。

技术上,LME三个月期铜本周初几天低位窄幅振荡,周末在对上期所库存继续增加的预期下期价下破60日均线,技术走势疲弱。依据周K线2月2日低点和5月4日高点所作黄金分割线来看,下一步回调目标位6800美元附近。不过在上期所库存实际下降的提振下,期价反弹的可能性更大一些。国内来看,沪铜本周小幅振荡,主力合约0708周初振荡,周五低开高走,预计在上期所库存下降的强力支撑下,期价会继续反弹,目标位前一交易日高点63750,操作上日内短线交易为主,遇回调买入。

美国商品期货交易委员会(CFTC)截止5月22日当周COMEX铜期货持仓报告:

合约单位:25000磅 总持仓量: 80,380

|

非商业 |

商业 |

总计 |

非报告头寸 |

|||||

|

多头 |

空头 |

套利 |

多头 |

空头 |

多头 |

空头 |

多头 |

空头 |

|

12655 |

23772 |

7916 |

47161 |

35982 |

67732 |

67670 |

12648 |

12710 |

|

较 5月15日当周总持仓量变化(-1465) |

||||||||

|

-2662 |

-596 |

1267 |

803 |

-2369 |

-592 |

-1698 |

-873 |

233 |

|

各类交易商头寸占总持仓百分比 (%) |

||||||||

|

15.7 |

29.6 |

9.8 |

58.7 |

44.8 |

84.3 |

84.2 |

15.7 |

15.8 |

|

各项目下交易商数量 (交易商总数:144) |

||||||||

|

32 |

51 |

36 |

41 |

36 |

99 |

107 |

||

下周重要经济指标:

5月28日 星期一:美国、英国金融市场休市

日本 4月企业服务价格指数

5月29日 星期二:经济合作暨发展组织(OECD)公布对美国的调查

德国 5月消费者物价指数

日本 4月零售销售

欧元区 3月未季调经常帐

美国 5月达拉斯联储就业指数、商业指数、新订单指数、原料支付价格指数、制成品价格指数、制造业产出指数;美国 5月谘商会消费者信心指数

5月30日 星期三:

美国 4月芝加哥联储中西部制造业指数( 1209.833,-93.96,-7.21%)

日本 4月工业产出

欧元区 4月货币供应

5月31日 星期四:美联储公布5月9日利率会议纪录

日本 5月制造业采购经理人指数;

日本 4月新屋开工、日本 4月新屋开工、日本 4月营建订单

法国 4月失业率;法国 5月消费者信心指数;法国 4月生产者物价指数

德国 5月季调后失业率

欧元区5月服务业景气指数;欧元区5月工业景气指数;欧元区 5月经济景气指数;欧元区5月核心消费者物价指数;欧元区5月企业景气指数;欧元区5月消费者物价指数初值;欧元区5月消费者信心指数

美国第一季度实际GDP修正值;美国一季度最终销售;美国 5月堪萨斯联储制造业指数;美国 5月芝加哥采购经理人指数;美国 4月营建支出;美国 第一季度OFHEO房价指数

6月1日 星期五:

日本 5月外汇储备、日本 5月汽车销售(年率)

欧元区 5月RBS制造业采购经理人指数

欧元区 4月失业率、欧元区一季度GDP修正值

英国 5月CIPS/RBS制造业采购经理人指数

美国 4月个人收入、美国 4月个人支出;美国 5月非农就业人口变动、美国 5月失业率;美国 5月ECRI通胀指标;美国 5月ISM制造业采购经理人指数;

美国 5月密歇根大学消费者信心指数终值

上海地区现货市场铜交易价格:(数据来源:上海有色金属网www。smm。com。cn)

|

日期 |

1#电解铜 |

升贴水 |

平水铜 |

升水铜 |

进口铜 |

上冶 |

CCC铜 |

|

5.21 |

62650-63000 |

贴 600-贴200 |

62650-62800 |

62850-63000 |

62650-63000 |

62900 |

62950-63000 |

|

5.22 |

62750-63200 |

贴 800-贴400 |

62750-62900 |

62900-63200 |

62700-63200 |

63000 |

63000-63200 |

|

5.23 |

61300-62000 |

贴 600-0 |

61300-61450 |

61500-62000 |

61300-62000 |

61900 |

61900-62000 |

|

5.24 |

61900-62400 |

贴 700-贴200 |

61900-62100 |

62150-62400 |

61800-62400 |

62300 |

缺货 |

|

5.25 |

60400-60950 |

贴 550-0 |

60400-60600 |

60700-60950 |

60300-60950 |

60650 |

缺货 |

上海期交所铜库存:

日期:2007年5月25日 单位:吨

|

仓库 |

上周库存 |

本周库存 |

库存增减 |

可用库容量 |

|||||

|

小计 |

期货 |

小计 |

期货 |

小计 |

期货 |

上周 |

本周 |

增减 |

|

|

中储大场 |

8909 |

4518 |

9311 |

4014 |

402 |

-504 |

188197 |

191761 |

3564 |

|

期晟公司 |

37414 |

20613 |

38200 |

16643 |

786 |

-3970 |

69387 |

73357 |

3970 |

|

国储天威 |

24958 |

13150 |

26438 |

12884 |

1480 |

-266 |

66625 |

67041 |

416 |

|

京鸿公司 |

0 |

0 |

0 |

0 |

0 |

0 |

20000 |

20000 |

0 |

|

中储吴淞 |

28275 |

11073 |

25078 |

9649 |

-3197 |

-1424 |

60401 |

73690 |

13289 |

|

合 计 |

99556 |

49354 |

99027 |

43190 |

-529 |

-6164 |

404610 |

425849 |

21239 |

机构观点: 高盛上调金属价格预测 铜价跳高6.5%

近日高盛发布报告称,因中国需求强劲增长将抵消美国需求下降的影响,该公司上调了2007年铜、铝、锌以及镍等金属价格预测。

高盛周一发布的报告称,预计今年铝的平均价格将达到2749美元/吨,较此前预测的2487美元/吨调高了11%;预计今年铜均价为7181美元/吨,较此前预测的6744美元/吨调高6.5%。

报告称,全球经济活动到2008年仍然会维持强劲态势,这将支持金属需求稳定增长,使得供给过剩幅度会相当较小。报告称,美国工业产量在出现2004年以来的最低增长速度后,美国经济今年年底会出现回升。

据高盛估计,今年铜的需求低于产量2万吨,而此前的预计为供给过剩19万吨。铝市场将出现19.5万吨的过剩,此前预计为过剩17万吨。

高盛预计今年镍的均价将达到40327美元/吨,较此前的预测上调8.4%。该行将2008年镍价由此前预计的30000美元/吨,上调至35000美元/吨。报告认为,尽管由于紧随的市场推升了价格,但不锈钢生产商在引入不使用镍的品种后,可能会压低镍价。

高盛将2008年锌价由3000美元/吨上调至3250美元/吨。

国内铜市异状:进口铜玩起“国外游”

“接下来铜进口应该会很少。因为进口商们现在都在从事‘转口铜’生意。”国内一进口企业介绍。据记者了解,由于“五一”之后国内出现了近两年难得一见的“供给过剩”现象,随着沪铜价格不断走软,国内的进口商们都不得不将已经进入国内保税仓库的进口现货铜再转卖到国外,以减少损失。

标准银行前不久的一份研究报告提到了中国进口商们的这种“转口铜”贸易(re-export)。报告称:近期,中国铜进口出现了一种异常现象,中国不少贸易商将已在海外点价但还未进口报关的铜再出口至日本、韩国等地,有的甚至再运入伦敦金属交易所(LME)的亚洲仓库。

普氏一份报告也提到:上周LME的铜库存虽然下降了2400吨,但与前几周相比,下降趋势有所减缓,这主要是由于亚洲地区库存大幅增加,上周韩国釜山仓库增加了3375吨铜。“很显然,釜山库存的增加主要来源于中国进口商们的‘转口铜’。中国今年1至4月进口大幅增加之后,导致对进口铜的消化不良,很多中国的进口商只能做起‘转口铜’贸易。”普氏写道。今年一季度中国的铜进口数量高达776576吨,较去年同期增长了58%;4月铜进口量约为20.5万吨。

国内一贸易企业主也表示,在国内铜价低迷的现状下,只能选择将铜卖回国外。

此前正常的贸易方式是,进口商先同国外供应商(如:BH P、Codelco等大型铜矿企业)签订一长单,然后将铜运入国内的保税仓库内,可以先不点价。“过去在铜价波动不大时,供应商允许进口商点价的期限为三个月。但现在铜价波动太大,期限已缩短至一个月。点价期限一到,供应商都会催促进口商赶快点价。点价的依据是根据LME的当月均价或者LME的某个结算价等。待点价付款后,进口商便可以报关进口到国内市场。”

但由于近期铜价一直呈现出“沪弱伦强”的格局,即伦敦的价格远高于国内价格。“依照LME价格买入,然后在国内卖出的话,这些进口商可能要损失2500元/吨至3000元/吨。”一市场人士介绍。而如果这些进口商转而再卖出至国外的话,损失只是一个亚洲升水与中国升水之差。每一种商品在不同地区都会有不同的升水,以铜为例,所谓升水就是从产铜地区(如智利),运往该地区时需要附加的费用。目前中国的升水约为100至130美元/吨,而亚洲升水(韩国釜山仓库地区的升水)大约只有20至30美元/吨。因此,这些进口商如选择“转口铜”贸易的话则损失约80至100美元/吨,折合为人民币约为600至800元/吨。“如此算来,这些进口商肯定会选择不进入中国境内,而是从保税仓库中移出,进行转口销售。”该人士接着说道。并且据介绍,目前这种“转口铜”生意其实就是进口商将买下的铜又退还给原先的供货商。

长城伟业金属分析师景川认为,这种“转口铜”贸易现象也是调节国内供给状况的一个很好的手段。就如同一只“看不见的手”,通过价格机制和供给机制之间的相互影响,将市场从不平衡调整至平衡状况。

业界重要消息: 我再次提高资源类商品出口关税

财政部昨日消息,我国将从6月1日起,对142项资源类商品调高或开征出口关税,其重点是对80多种钢铁产品进一步加征5-10%的出口关税,这些产品主要包括普碳钢线材、板材、型材及其他钢材产品。另外,我国还将对209项进口商品实施较低的暂定税率,这些商品主要涉及部分资源类产品和零部件等。

财政部有关负责人表示,此次调整是为了进一步控制高能耗、高污染和资源性产品出口,增加能源、资源类产品、关键零部件的进口,促进贸易平衡。

此次调整还将去年已经征收出口关税的钢坯、钢锭、生铁等钢铁初级产品的税率由10%提高至15%。另外,对天然石墨、稀土金属、精炼铅、氧化镝、氧化铽及部分有色金属废碎料等产品开征10%的出口关税;对偏钨酸铵、氧化钼、钼酸铵、钼酸钠、菱镁矿、烧镁等产品开征5-15%的出口关税。

将镍、铬、钨、锰、钼和稀土金属等金属原矿的出口关税由目前的10%提高至15%;将煤焦油、部分铁合金、未锻轧锌、萤石、非针叶木木片的出口关税由目前的5%-10%提高至10%-15%。

同时,为鼓励进口,促进贸易平衡,还将对209项进口商品实施较低的暂定税率。其中,煤炭、软木和燃料油等资源性产品的进口暂定税率为0-3%;排液泵、密封件、轴承及阀门用零件、空调和冰箱用压缩机及其零件、工程机械零件、照相机零件、电视机零件、摄录一体机镜头等关键零部件的进口暂定税率为2%-6%。

而为丰富市场,促进消费,此次还对部分涉及百姓生活的日用品实施了较低的进口暂定税率,主要包括婴儿食品、厨房炊具、餐具、食品加工机、视力矫正镜片、建筑材料、装饰用陶瓷、家用电器等,其进口暂定税率为6%-17%。

云铜集团年产2万吨铜精矿采选项目10月开工

云南铜业( 25.03,-2.72,-9.80%)(集团)公司下属企业玉溪矿业公司近期已与易门县就易门铜厂铜矿的合作勘查开发达成一致意见,该项目预计2007年10月开工,年产2万吨铜精矿,2008年12月投产。

易门县铜厂铜矿属灰岩型大型铜矿,国家于1953年勘探,1956年提交地质报告,报告储量为C+D级资源金属量49.15万吨,铜金属平均品位0.32%,属低品位难选矿石。1956年11月国家下发了资源量批准书,批准累计储量C+D级资源金属量32.28万吨,铜金属平均品位0.32%。根据已探明储量的地质赋存条件,该矿区资源有较好的找矿前景。

玉溪矿业公司董事长、总经理虞海洋说,根据现在情况,本项目一期投资估算为8亿元,产能规模为日采选矿石2万吨,年产精矿含铜2万吨。按目前市场价,年销售收入12亿元,实现利税2亿元。

易门铜厂铜矿的开发符合国家发展循环经济,鼓励低品位资源综合开发利用的政府导向,符合玉溪市依托大企业大集团做大做强矿电产业的战略要求。项目建成后将对玉溪市、易门县经济社会可持续发展起到积极的推动作用,将有利于云南达亚公司狮子山铜矿、狮凤山铜矿的资源补充接替,缓解易门铜业公司原料供应。

智利Collahuasi铜矿工人等待与资方展开劳资谈判

据圣地亚哥5月23日消息,智利最大的铜矿--Collahuasi铜矿的工会主席Fernan Farias称,该工会已经向资方递交了一份新的劳资协议方案,估计劳资双方将在6月3日开始举行会谈。 该工会拥有成员689人。 Fernan Farias称,该新方案要求资方改善健康和教育方面的福利措施,并要求分享部分可追逆至2005-2006年期间因铜价上涨带来的收益。据称,该方案共计有47个条款,已经于上周五递交给资方,要求资方在15天内作出反馈。这些工会工人的劳动合同将于6月30日期满。 “管理层似乎愿意对话,不愿意发生冲突,但是我们还要看看事态发展。等到管理层做出初步反应之后,一切就明了了。” Collahuasi铜矿每年产铜(矿石含铜量)440,000-450,000吨。

全球金属统计局:基本金属仍处于短缺状态

全球金属统计局日前发布最新统计信息显示,今年第一季度全球基本金属仍然处于短缺状态,且部分基本金属品种处于严重缺乏状态。与此同时,澳大利亚国民银行也表示,已将2007年基本金属指数平均预估提高至416.5点,较2006年上升36%。

在铅锌等基本金属市场上,全球金属统计局(WBMS))表示,2007年第一季度全球铅市短缺达到创纪录的77,000吨,2006年同期为过剩20,000吨。 1至3月,可报告库存减少8,000吨至268,000吨。3月份LME库存略有增长,月末时仅处于34,000吨下方。

全球金属统计局表示,2007年第一季度全球锌市过剩119,000吨,可报告库存增加24,000吨。1至3月矿山产量为255.8万吨,较2006年同期增长7%。精炼锌产量增加260,000吨至279.5万吨,其中亚洲国家(特别是中国)产量增长184,000吨。 第一季度全球锌需求较2006年同期增长28,000吨,其中,增幅最大的为中国和美国。中国需求达到741,000吨,占全球总需求的28%。3月份锌板产量为950,700吨,消费量为916,400吨。

在金属铝市场上,全球金属统计局表示,2007年第一季度全球铝市不足达到23,000吨。1至3月原铝需求超过904万吨,较2006年同期高出758,000吨。WBMS补充称,同期铝产量上升934,000吨至902万吨,3月末可报告库存降至279万吨。

从统计来看,第一季度全球铝产量同比增长11.6%。其中中国产量增加806,000吨,目前中国产量约占当前全球总产量的32%。中国前3个月未加工铝净出口为51,900吨,较2006年同期减少30%。全球铝需求同比增加9%至904万吨。3月份原铝产量为308.5万吨,消费量为305.3万吨。

虽然国际铜研究集团预测全球2007年铜市场产量过剩将在176,000吨左右,且表示市场供求差额相对2006年收窄。但是市场看涨的机构仍然对铜价抱有很大希望。澳大利亚国民银行表示,已将2007年基本金属指数平均预估提高至416.5点,较2006年上升36%,早先其预测2007年该指数平均为357.0点,基本金属指数是衡量基本金属总价格的指数 。

该银行分析师伯格称,由于中国需求强劲以及重新储备库存,澳大利亚国民银行预测2007年市场供求趋于合理平衡。他表示澳大利亚国民银行已将2007年LME平均铜价预估由6,308美元/吨向上修正至6,950美元/吨,较2006年上升3.3%。

此外,伯格表示,4月平均镍价上涨9%左右至50,452美元/吨。他表示LME镍库存仍然偏紧,截至4月底的库存相当于1.3天左右的消耗量。2007年1至4月平均镍价为43,550美元/吨,年比上涨181%。伯格称不锈钢产量持续上升推动全球镍需求增长,镍供应无法迅速增加。他表示短期内供应增加的希望不大,原因是新喀里多尼亚戈罗镍矿以及澳大利亚雷文斯索普镍矿等新项目推迟建设。

全球第二大炼铜企业加快开发铜矿

全球第二大炼铜企业新日矿控股(Nippon Mining Holdings Inc。)计划在五至十年内将自营铜矿铜采购量由目前的16%提高至50%。新日矿控股正加快开发智利和其它南美国家的铜矿,进入上游生产领域和电子材料行业,同时撤出亏损的冶炼行业。

新日矿控股总裁兼首席执行官Mitsunori Takahagi 23日在东京路透社全球矿业钢铁峰会(Reuters Global Min-ing and Steel Summit)接受采访时称如果没有自营矿场,炼铜企业在恶劣的经营环境下将难以生存。

新日矿控股目前每年通过旗下泛太平洋铜业公司从其在智利埃斯康迪达铜矿、科亚瓦西铜矿和洛斯佩兰布雷斯铜矿的控股企业采购90,000吨铜,而其每年的铜总采购量为530,000吨。泛太平洋铜业公司由新日矿控股旗下日本矿业金属公司以及三井矿业冶炼公司合资经营。

Takahagi称新日矿控股希望获得另一座与Caserones铜矿规模相似的铜矿,并称已收到一些出售小型铜矿的询价意向。新日矿控股计划在2008年完成可行性研究后投资350亿日元于Caserones铜矿,这是截至2010年3月三年内该公司36亿美元投资计划的一部分。

Codelco公司转包合同工人准备罢工,要求获得更多福利

据圣地亚哥5月24日消息,智利Codelco铜矿公司的转包合同(Sub-contract)工人周四称, 该公司下属四个矿区的转包合同工人一起举行罢工,要求获得更好的工作条件和铜价相关奖金。这些转包合同工人的领导人Cristian Cuevas称,Codelco铜矿公司大约有28,000名转包合同工人,他还表示,有关准备罢工的细节将在周五1500 GMT召开新闻发布会。据称,这些转包合同多数在后勤相关部门供职,也有部分在开采现场工作。 这些工人要求获得更好的工作条件,之前他们已经举行过罢工,但是并未影响到公司铜生产。 “我们与公司管理层和政府的会谈都是以失败告终,所以我们要联合起来一起罢工。”

南方铜业2007年铜产量预估仍为70万吨

据利马5月24日消息,南方铜业公司执行总裁Oscar Gonzalez Rocha称,仍然预期公司2007年将生产大约70万吨铜,尽管在秘鲁发生劳工争端。 Rocha称:“预估没有变化。在之前的生产瘫痪期中没有造成产量损失,我们希望不会有下一次。” 在4月底和5月初,公司下属的Cuajone, Toquepala和Ilo单位的工会工人停止工作,以支持由秘鲁全国矿业、冶金及钢铁工人联盟号召的全国罢工。当该联盟结束全国性罢工时,南方铜业的工人同意返回到谈判桌前,他们目前正在与公司就新的合同进行谈判。然而,工会代表周三称,谈判进展不是很好,他们可能在6月举行新一次罢工。三个不同的工会已给出公司5月30日为达成协议的最终期限。不过据Gonzalez Rocha称:“我们目前正在谈判中。。。现在不存在罢工威胁。” 他拒绝对谈判议程的关键点发表评论。南方铜业在墨西哥和秘鲁经营矿场、冶炼厂和精炼厂。墨西哥集团拥有其75.1%股权。在总产量中,大约一般在墨西哥,另一半在秘鲁。公司2006年全年净收入20.2亿美元,上一年为14亿美元。 2007年第一季度净收入总计为5.635亿美元,高于去年同期的4.216亿美元。

金属数据:哈萨克斯坦1-4月铜产量同比增长10.3%至142,842吨

据阿拉木图5月21日消息,哈萨克斯坦周一公布的官方数据显示,该国1-4月铜产量较去年同期增长10.3%至142,842吨。单位均为吨:

2007年4月 2007年3月 2007年1-4月

精炼铜 36,024 40,884 142,842

月度%变化 -11.9 +27.4 n/a

年度%变化 -3.8 +10.8 +10.3

乌兹别克斯坦1-3月阴极铜产量下降至20,795吨

据塔什干5月22日消息,乌兹别克斯坦唯一的铜及锌生产商周二表示,乌兹别克斯坦在今年1-3月生产阴极铜20,795吨,低于去年同期的22,412吨。位于首都塔什干附近的国营Almalyk矿业及冶金工厂称,该厂今年1-3月锌产量增长近两倍至13,828吨,去年同期为5,155吨。 2006年全年的产量数据尚未获得。在2005年,Almalyk的阴极铜产量从2004年的93,767吨增加至103,871吨,锌产量为35,032吨,低于2004年的60,000吨。 Almalyk工厂亦生产钼、黄金和白银,但没有提供这些金属的产量数据。

全球1至3月铜市场供给过剩9.9万吨--WBMS

路透伦敦5月23日电---全球金属统计局(WBMS)周三公布数据显示,全球今年1-3月铜市场供给过剩9.9万吨.2006年全年供给过剩35.2万吨。

该机构称,今年第一季铜矿产量为386万吨,较2006年同期增加7.7%。

1-3月精铜产量为442万吨,中国的产量较上年同期增加3.3万吨。

1-3月全球铜消费量为432万吨,较上年同期增加1.5%。

中国仍是消费大国,1-3月消费了116.8万吨,高于上年同期的86.2万吨。

WBMS称,今年1-3月镍短缺4.2万吨。伦敦金属交易所(LME)三个月期镍近期创下每吨51,800美元的纪录高点。铅本周创下纪录新高2,216美元,今年第一季供给短缺7.7万吨。去年同期为过剩2万吨。铝在1-3月供给短缺2.3万吨,锌过剩11.9万吨。

中国4月精炼铜进口增加逾一倍至186,212吨

据上海5月25日消息,中国海关总署周五公布的数据显示,中国今年4月精炼铜进口增加逾一倍至186,212吨。今年前四个月的精炼铜进口量为669,697吨。数据还显示,4月中国铜精矿进口量为483,382吨,同比大增48%,1-4月铜精矿进口总量为152万吨,同比增加25%。中国是全球最大的铜精矿进口国,主要自南美,蒙古和澳大利亚进口铜精矿。

责任编辑:LY

如需了解更多信息,请登录中国有色网:www.yujingqiu.com了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。