哪种金银币更值钱:金银币的溢价因素

2012年06月21日 10:40 3180次浏览 来源: 中国有色网 分类: 金属器皿

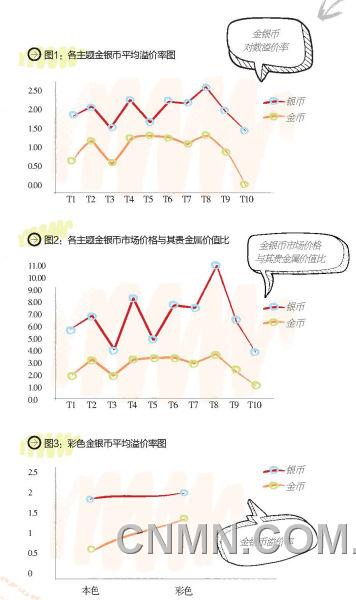

图表1

图表2

金银纪念币因其本身所含贵金属价值较高,和其他收藏品有很大不同。贵金属价格上涨,金银币的价格也跟着“水涨船高”。其实,除此之外,收藏金银币可以参考的溢价因素还有很多。

2011年有两件大事让金银币收藏者们很兴奋,一是中国最大的拍卖公司之一嘉德首次为新中国当代金银币举办了单场拍卖会;二是全球最大的第三方钱币评级服务提供商美国NGC公司首次在中国内地开展钱币现场鉴定、评级和封装工作。金银纪念币集收藏和投资于一体,其不仅因精美的制作工艺受到集藏爱好者的认可,近期较高的回报率更使其受到了广泛的关注。

金银币的价格往往大幅高于所含贵金属的价值,多余的部分主要反映其设计、铸造、题材等带来的文化艺术价值。因此,在投资之前不仅应该了解贵金属市场的基本情况,还应该掌握金银币溢价(即金银币市场价格溢价于其金银等贵金属价值)的主要决定因素。

从金银币本身具有的属性角度来看,中国现代金银币市场中影响金银币“溢价率”的主要因素包括:金银币的发行量、成色、颜色、重量、形状、图案主题、是否精制等。

主题不用求全,金银币生肖主题溢价率最高

总的来说,银币溢价普遍高于金币。币面上图案主题不同,金银币的溢价情况差异很大。由图1、图2可见,对金币而言,熊猫金币的溢价率最低,接近于0,即熊猫金币的价格几乎接近于其所含黄金的价值。而生肖金币溢价率最高,达到1.24,即生肖金币的市场价格约为其所含黄金价值的3.46倍。

中国传统文化系列金币、中国古代及现代名画(家)系列金币、中国古代科技发明发现系列金币、中国古典文学名著系列金币、中国及世界杰出人物系列金币溢价率水平相当,但略低于生肖金币的溢价率。而中国佛教艺术及民族吉祥系列金币、体育运动系列金币的溢价水平接近,约为熊猫金币与生肖金币溢价率的中间水平。

相同主题的银币溢价率高于金币

据表1可以看出,熊猫银币的溢价率约为1.29,这是银币中溢价率最低的一个主题。同时,熊猫银币的溢价率略高于生肖金币的溢价率(1.24),即溢价最低主题的银币的溢价率高于溢价最高主题的金币的溢价率。生肖银币也是银币中溢价率最高的一大主题,生肖银币的溢价率达到2.36,约为生肖金币溢价率的一倍。据计算,生肖银币的市场价格达到其所含白银价值的10.58倍。

“彩色”对金银币溢价影响显著

将金银币的九个影响其溢价的因素,对金币和银币分别回归分析后发现,金银币币面上的图案“是否为彩色”对于金银币溢价的影响非常显著。在控制发行量等其他因素后,“是否为彩色”对金币溢价的回归系数约为银币的两倍,即“彩色”对于金币溢价率的影响远远超过其对银币溢价的影响。

由图3可以看出,彩色金币的平均溢价率为1.35,本色金币的平均溢价率仅为0.67,彩色金币的溢价率约为本色金币平均溢价率的两倍。而彩色银币的平均溢价率为1.99,本色银币的平均溢价率仅为1.82,二者较为接近。这些结果显示,我国收藏者似乎对于彩金币尤其爱好,这表明设计对溢价的影响巨大。

发行量对银币溢价的影响更大

与邮票和其他许多收藏品不同,金银币在发行后的消耗甚少。一般不会有人将金银币融毁,因此其发行量往往与存世量接近。通过分析,发行量对于金币和银币溢价的影响都非常显著。由于“发行量”对金币溢价的回归系数的绝对值比“发行量”对银币溢价回归系数的绝对值小,约为银币的一半,因而可以认为,发行量对银币溢价的影响比起对金币溢价的影响更大。

此外,存世期对于金银币均有显著的影响,满足“存世期越短,溢价越高”的规律,这说明我国金银币还存在炒新的现象。金银币的重量对于其溢价也有一定影响,且都满足“重量越小,溢价越高”,但影响较小。制造工艺“是否精制”和“是否成套”对金币影响显著,但对银币影响并不显著。相反,“成色”正对金币溢价影响不显著,对银币溢价却有显著的影响,满足“成色越低,银币溢价越高”的规律。

总之,当前现代金银纪念币的溢价程度受其发行量、题材及设计的影响最大,而金银币的存世期、重量等其他因素影响均较小。需要注意的是,从研究的结果上看,收藏者应该反思,是否彩金币及近期发行的金银币价值是否存在高估的现象。另外,金银币若作为抗通胀、保值的投资品,还需考虑其能够变现的价值。如果按礼品价格买入,却只能按原料价格变现,则其抗通胀的意义就不存在了。

责任编辑:田田

如需了解更多信息,请登录中国有色网:www.yujingqiu.com了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。