《上海期货交易所风险控制管理办法》修订案

2013年08月20日 10:21 6236次浏览 来源: 中国有色网 分类: 政策法规

为切实落实今年证券期货监管会议关于进一步发挥期货市场服务实体经济功能的工作部署,有效促进铅期货品种的功能发挥,满足铅上下游企业对铅期货套期保值业务的迫切需求,我所对《上海期货交易所铅期货标准合约》、《上海期货交易所风险控制管理办法》作了相应的修订。其中,《上海期货交易所铅期货标准合约》修订案已经中国证监会批复同意;《上海期货交易所风险控制管理办法》修订案已经本所第二届理事会审议通过并报告中国证监会,现予以公布。

为使新、旧合约和《上海期货交易所风险控制管理办法》平稳过渡,经研究决定:本次修订的合约条款和规则,自2013年9月2日起实施。

附件:《上海期货交易所风险控制管理办法》修订案

上海期货交易所

2013年8月8日

《上海期货交易所风险控制管理办法》

修订案

第四条 交易所实行交易保证金制度。阴极铜(以下简称铜)、铝、锌、天然橡胶期货合约的最低交易保证金为合约价值的5%,铅期货合约的最低交易保证金为合约价值的8%5%,螺纹钢期货合约的最低交易保证金为合约价值的5%,线材期货合约的最低交易保证金为合约价值的7%,黄金、白银期货合约的最低交易保证金为合约价值的4%,燃料油期货合约的最低交易保证金为合约价值的8%。

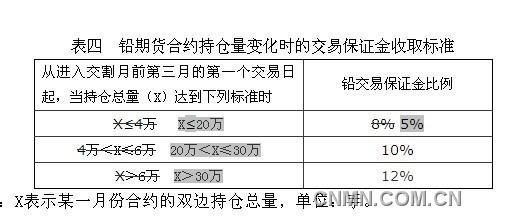

第五条 交易所根据某一期货合约持仓的不同数量和上市运行的不同阶段(即:从该合约新上市挂牌之日起至最后交易日止)制定不同的交易保证金收取标准。具体规定如下:

(一)交易所根据合约持仓大小调整交易保证金比例的方法。

交易过程中,当某一期货合约持仓量达到某一级持仓总量时(详见表一、二、三、四、五、六、七、八、九、十),暂不调整交易保证金收取标准。当日结算时,若某一期货合约持仓量达到某一级持仓总量,则交易所对该合约全部持仓收取与持仓总量相对应的交易保证金,保证金不足的,应当在下一个交易日开市前追加到位。

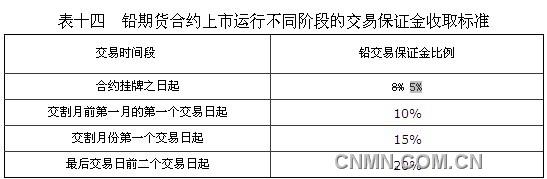

(二)交易所根据期货合约上市运行的不同阶段(临近交割期)调整交易保证金的方法。

当某一期货合约达到应该调整交易保证金的标准时(详见表十一、十二、十三、十四、十五、十六、十七、十八、十九、二十),交易所应当在新标准执行前一交易日的结算时对该合约的所有历史持仓按新的交易保证金标准进行结算,保证金不足的,应当在下一个交易日开市前追加到位。

在进入交割月份后,卖方可以用标准仓单作为与其所示数量相同的交割月份期货合约持仓的履约保证,其持仓对应的交易保证金不再收取。

第十七条 同一客户在不同期货公司会员处开有多个交易编码,各交易编码上所有持仓头寸的合计数,不得超出一个客户的限仓数额。

交割月前第一月的最后一个交易日收盘前,各会员、各客户在每个会员处铜、铝、锌、铅期货合约的投机持仓应当调整为5手的整倍数(遇市场特殊情况无法按期调整的,可以顺延一天);进入交割月后,铜、铝、锌、铅合约投机持仓应当是5手的整倍数,新开、平仓也应当是5手的整倍数。

……

第十八条 期货公司会员、非期货公司会员和客户的各品种期货合约在不同时期的限仓比例和持仓限额具体规定如下:

表二十三 铅、天然橡胶、黄金期货合约在不同时期的限仓比例和持仓限额规定

(单位:手)

|

|

合约挂牌至交割月份 |

合约挂牌至交割月前第二月的最后一个交易日 |

交割月前第一月 |

交割月份 |

||||

|

某一 期货合约 持仓量 |

限仓比例(%) |

限仓数额(手) |

限仓数额(手) |

限仓数额(手) |

||||

|

期货公司 会员 |

非期货公司会员 |

客户 |

非期货公司会员 |

客户 |

非期货公司会员 |

客户 |

||

|

铅 |

≥4万手 ≥20万手 |

25 |

500 2500 |

500 2500 |

200 1000 |

200 1000 |

60 300 |

60 300 |

|

天然橡胶 |

≥5万手 |

25 |

500 |

500 |

150 |

150 |

50 |

50 |

|

黄金 |

≥16万手 |

25 |

3000 |

3000 |

900 |

900 |

300 |

300 |

注:表中某一期货合约持仓量为双向计算,期货公司会员、非期货公司会员、客户的持仓限额为单向计算;期货公司会员的持仓限额为基数。

注:

1、双删除线部分为已删除的内容,灰色底纹且加粗部分为已作修订的内容;

2、未列入条款,除规则实施时间条款相应调整外,不作修订。

责任编辑:彭彭

如需了解更多信息,请登录中国有色网:www.yujingqiu.com了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。