国内铝价超跌危害行业发展

安泰科专家团队紧急呼吁铝价回归理性区间

2015年11月12日 9:53 6384次浏览 来源: 中国有色网 分类: 电解铝

面对宏观经济增速持续放缓,近期国内电解铝市场供需过剩矛盾预期不断加剧。在铝库存居高不下、行业生产成本不断下移、市场投机等因素影响下,2015年10月以来国内铝价持续刷新历史新低。截至2015年11月11日收盘,上海期货交易所三月期铝价格最低跌至10010元/吨,为近20多年来低位;而部分地区的现货铝锭成交价甚至已跌破万元关口。

安泰科专家认为目前市场上多数机构对于国内铝市的过度估空是导致铝价逼近万元关口的主要原因之一。而无论从供需关系、生产成本等角度来看,当前铝价已处于超跌水平,远远偏离了合理的区间,若任其发展,无疑将对国内铝行业带来沉重打击。

从供需关系来看,安泰科预计2015年中国电解铝市场供应过剩量为70万吨/年。尽管市场过剩局面不可扭转,对价格构成利空压制,但从绝对过剩量来看,当前市场并未达到历史最高水平,离金融危机时期上百万吨级别的过剩量也还有一定差距(图1)。考虑到当前国内电解铝消费基数已达到3000万吨/年的水平,即便今年市场过剩量为70万吨/年,也仅仅占到电解铝消费总量的2%左右,从理论上讲并不至于对价格构成如此重大的利空冲击。

图1 中国电解铝市场供需平衡

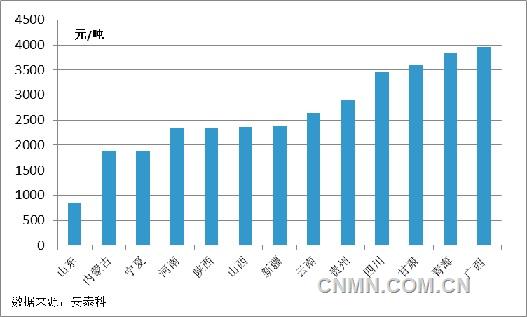

从生产成本的角度分析,临近年关各地方政府出于对保增长、稳就业以及银行资金安全等因素的考虑,陆续针对电解铝企业出台优惠电价、资金补贴等政策,在一定程度上促使电解铝企业生产成本进一步下移。根据安泰科统计,截至目前,中国电解铝行业平均完全成本约为12000元/吨(含税),即在当前铝价形势下,全行业几乎无一家企业能够盈利。而四川、甘肃、青海、广西4省/区是目前电解铝行业亏损的重灾区,平均吨铝亏损额在3000元以上;即便是当前最具有电解铝成本优势的山东省,平均吨铝亏损额也在500元左右(图2)。

图2中国电解铝主要生产地区平均亏损情况

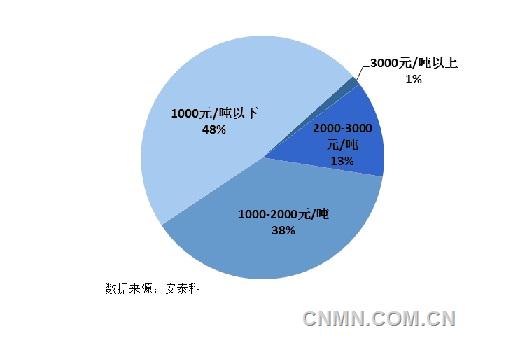

而从现金成本来看,截至目前中国电解铝行业平均现金成本约为10300元/吨(含税),如按全国运行产能3300万吨/年计算,在当前铝价形势下,行业约有60%的产能处于负现金流状态,已在停产的边缘。其中,吨铝负现金流在2000元以上的产能占比为14%;吨铝负现金流在1000-2000元的产能占比达到38%。

图3中国电解铝现金成本亏损占比

总体来看,尽管目前电解铝企业已采取减产、弹性生产以及提前大修槽等多重措施,并积极努力扩大铝的应用,但由于市场过度夸大电解铝成本下降幅度以及供需过剩的程度预期,致使短期国内期货市场上出现大规模、集中性的过度投机行为,恶意做空铝价,铝价最终出现超跌局面,已使全行业陷入岌岌可危的境地。

安泰科专家认为如未来铝价进一步下跌,电解铝行业很可能会出现大面积“断崖式”停产,预计停产规模可能超过1200万吨/年,这不仅直接威胁到全行业的安全运行,同时还将导致10多万产业工人的大面积失业、电力和煤炭需求下降、铝加工企业原料短缺等不利局面,其带来的连带负面效应和损失难以估量。

铝价回归合理区间,是产业健康持续发展及结构优化调整的必备条件。安泰科专家以当前电解铝行业成本及运行产能进行测算,当铝价回升至11000元/吨以上时,全行业将有约75%的产能可以实现正现金流生产,其中约30%产能可具备盈利能力;另外约25%的产能可以在市场倒逼机制的作用下逐步有序地退出市场。铝价在供需过剩格局下处于相对合理的区间,还将有利于国内铝应用的扩大及推广,保障国内铝消费刚性需求稳步增长。

安泰科专家认为,无论从人均铝消费还是从铝的使用存量分析,中国铝消费的饱和期尚未到来,未来几年,中国仍处于铝消费快速积累的阶段。铝具有诸多优良特性,特别是其轻量化和可回收性所带来的环境效益,使之成为一种名副其实的“绿色金属”,未来应用前景十分广阔。扩大铝的应用,不仅是电解铝生产行业的需要,更是交通运输、建筑结构、电力电子等广大消费领域自身升级发展的要求。

基于上述分析,安泰科专家认为目前铝价已经明显偏离了合理的价格区间,投机资金恶意做空是其中主要推手。安泰科专家判断,出于保障铝行业安全运行的考虑,国家通过收储等方式进行救市的概率已经明显加大,企业也在纷纷研究进行行业自救。恶意做空行为已严重威胁产业运行安全,据悉,中国有色金属工业协会已就此情况向国家有关部门进行了汇报。

作为第三方中立机构,安泰科专家紧急呼吁市场理性看待目前电解铝行业的复杂局势;另外,目前铝价水平对于广大的下游消费行业而言无疑也是扩大应用的绝好时机。

责任编辑:四笔

如需了解更多信息,请登录中国有色网:www.yujingqiu.com了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。