二季度末商品反弹逻辑:短期预期差主导

2017年07月07日 8:20 165635次浏览 来源: 中国有色金属报 分类: 期货 作者: 宝城期货金融研究所 程小勇

经过了4-5月份的股债和商品三杀效应之后,6月中旬之后,股债和商品却联袂大幅反弹,其中此前跌势较大的商品表现尤为突出,尤其是煤焦钢和有色金属等强周期商品领涨明显。

笔者认为,6月中旬以来的风险资产强势反弹的原因是多方面的,包括美元大幅走弱、短期流动性改善、去杠杆力度放缓和5月宏观数据好于预期。其中驱动商品强势反弹的主要原因是预期差,市场此前预计由于房地产投资滞后房地产销售1年时间,补库存演变为去库存会带来经济下行压力较大,但是实际5月份数据好于预期,尤其是需求端拖累不及预期。再叠加流动性改善和美元大幅下跌,如2013年钱荒之后的商品反弹。

不过,从未来多空因素来看,宏观层面并不乐观。后续基建与地产刺激效应的衰减,财政和金融监管“双严”的趋势,意味着经济从年初的高位回落只是时间问题,且随着严厉监管措施的持续,中国经济还可能面临阶段性的快速下滑。而去杠杆基调并不会轻易动摇,因此利率易涨难跌,商品下半年整体走熊的概率很大。

一、多因素共振制造商品强势反弹

1、流动性改善和去杠杆短期力度放缓

首先,短期流动性改善明显。央行在6月前三周净投放约4000亿货币,加上6月份通常有2000亿左右的财政放款,以及6月美元大幅下跌和人民币汇率强势反弹下的外汇占款继续流出情况继续改善,流动性短期改善明显。

图1:央行公开市场净投放

数据来源:Wind 宝城期货金融研究所

另外,6月份银监会的监管政策出现短期缓和迹象,银监会官员强调绝不因为处置风险而引发新的风险,部分银行获准延期1到3个月提交自查报告。由于银监会的检查重点在于同业和理财等影子银行业务,这也是过去几年债市新增投资资金的主要来源,因而在监管压力之下银行的同业和理财业务被迫收缩,导致了利率的上升。而在监管压力缓和之后,银行的缩表压力下降,也有助于利率的短期企稳回落。

回顾2013年两次“钱荒”,第一次起始于2013年6月7日,终结于6月25日左右,在钱荒结束后的7月小幅反弹,但8月份强势文华商品指数大幅上涨了6.5%,本轮文华商品指数反弹了6.6%;第二次“钱荒”发生在2013年底,当年12月19日,银行间市场利率全线上涨,Shibor7天回购加权平均利率上涨至6.472%,再创6月底以来新高。央行通过公开市场短期流动性调节工具(SLO)向市场适度注入流动性。如必要,将据财政支出进度情况,继续向符合条件金融机构通过SLO提供流动性支持。但是央行行动并没有改变商品的下跌大趋势。

2、经济预期差是最关键的驱动因素

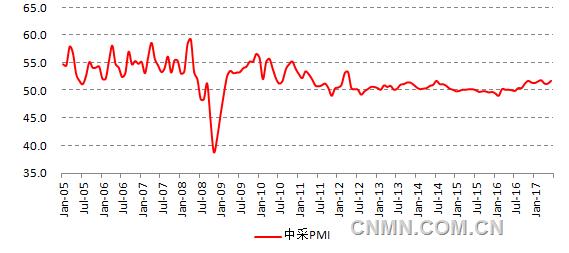

由于2017年4月份开始,包括制造业PMI等一系列指标显示经济进入被动补库阶段,包括基建投资等需求指标回落,市场担忧经济下行压力增大。而5月份公布的经济数据显示,6月份工业生产继续反弹,制造业PMI反弹至51.7,仅略低于3月时创下的四年多来最高水平;非制造业PMI同样进一步反弹至54.9,仅略低于3月创下的高点。而5月份规模以上工业企业利润小幅回升,当月同比增速由上月的14%上升到16.7%。商品期货价格出现较大的行情主要是预期差,因此5月和6月份经济数据好于预期,从而助推多头资金回补,空头资金也被迫离场。

图2:中采制造业PMI

数据来源:Wind 宝城期货金融研究所

3、美元持续回落

对于一些国际性商品而言,如有色金属,橡胶和能化产品,美元下跌引发原油和国际基本金属如铜、铅锌反弹。从短期走势来看,美元下跌意味着人民币升值,从而意味着进口成本下降,从而驱动进口需求增加,从而间接推动商品的需求。

017年,美联储在3月和6月两次加息都没能扶持美国长期国债收益率止跌反弹,主要原因还是美国经济复苏动能继续疲软。其中作为衡量需求端的美国银行业信贷余额增速持续回落。数据显示,5月末美国银行业资产负债比规模增速降至2.3%,大型银行信贷增速降至3.9%,小型银行信贷增速降至6.3%,小型银行信贷同比增速近两月下降较快。最近公布的制造业PMI指标显示,美国6月Markit制造业PMI初值 52.1,创九个月新低。

4、长时间市场出清导致库存偏低

回顾2011年至2015年,中国经济经历了较长时间的市场出清,包括一些中小企业关闭,社会库存出清,导致市场流通环节库存大幅缩减,从而尽管经济和需求出现些许放缓,但是商品库存还处于低位。而低库存往往意味着一旦出现些许利好,在充裕的流动性背景下,价格就容易出现较大的反弹。

这里面以黑色产业最为突出。尽管中钢协统计的国有重点钢厂的产量6月初再度出现快速上升,创年内次新高,且明显高于往年同期,但是钢材社会库存依旧偏低。6月底钢厂钢厂库存为311.85吨,2016年同期为373.15万吨,2015年同期的532.97万吨。五大品种钢材社会库存,当前库存为974.1万吨,2016年同期为886.74万吨,2015年同期的1281.07万吨。

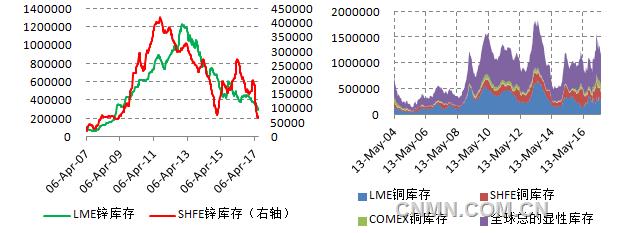

有色金属方面,其中锌库存处于相对低位,而铜库存近期在LME仓库出现持续的下降。数据显示,截止6月30日,上期所锌库存跌至64881吨,仅次于2008年金融危机爆发前的最低水平,去年同期为21.53万吨;而LME锌库存也降至29.13万吨,去年同期为41.22万吨。6月中旬以来,到6月30日上期所铜库存也降至17.66万吨,去年同期为15.53万吨,而LME铜库存在6月30日降至24.97万吨,去年同期为19.23万吨,虽然依旧高于去年同期,但是边际下降速度较快,因此对铜价有明显的提振。

图3:LME和SHFE锌库存图4:LME、SHFE和COMEX铜库存

数据来源:Wind 宝城期货金融研究所

二、经济和货币前景并不乐观,商品下半年“熊途”难免

1、下半年经济下行压力较大

首先,对于6月份制造业PMI不易乐观。6月制造业PMI指数较上月回升至51.7,仅略低于3月时创下的四年多来最高水平。生产、新订单和生产经营活动预期指数全线反弹。其中,出口指数和生产指数表现尤其亮眼,二者皆创下2012年4月以来新高:新出口订单指数上升1.3个百分点达到52,出口对经济增长的支撑继续增强。

不过,我们关注到6月份产成品库存指数继续回落至46.3,这与5月工业企业库存数据中体现的工业进入“去库存”阶段相符。虽然近4年来,制造业产成品库存指数一直位于荣枯线下方,目前整体库存水平已处低位,但是去库存依旧意味着需求端放缓。

另外,我们关注到制造业PMI和发电耗煤增速出现背离。6月份的6大集团发电耗煤同比增速从5月的11%大幅下降至5.6%,创下16年7月以来新低,预示6月份发电增速出现大幅下滑。

仅凭6月份官方PMI的回升并不能断定经济短期反弹,而对于6月下旬发电耗煤增速的跳水也要高度警惕。而发电耗煤量增速跳水更能反映经济的实际情况,原因在于:

一是制造业PMI是个环比指标,衡量的是当月数值和上月之比,因而和GDP增速的统计口径并不一致。从过去7年的数据来看,中国制造业PMI一直在50左右徘徊,没有明显的趋势性变化,而中国GDP增速从10%降到了7%以下。

二是PMI更能反映6月中上旬数据,发电耗煤增速包括了全月每一天的数据。尤其从6月数据来看,其实6月中上旬的发电耗煤增速高达12.6%,高于5月的11%,而发电耗煤增速在6月下旬直接跳水至-6.9%,这时PMI调研的采购经理人还来不及作反应。

三是中采制造业PMI反映的主要是国有企业,对民营企业反映并不及时,对比5月份规模以上工业企业利润增速,国企利润依旧高企,金融去杠杆对国企的冲击远不及民营企业。

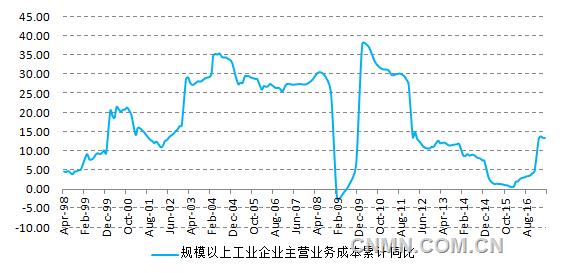

其次,5月份规模以上工业企业利润反映出,中上游利润的修复,而民营企业占主导的下游企业利润改善有限。且,工业利润增速回升主要受到营业外业务和个别行业带动,主营业务利润增速实则继续放缓。企业投资收益多集中在5、6月份到账,5月工业企业投资收益同比由上月的-0.9%猛增至32.5%;受上年同期低基数影响,5月工业企业营业外净收入同比由上月的-6.9%飙升至34.1%。这两项营业外收益的增长,合计拉动利润增速比4月份加快3.4个百分点,若剔除其影响,营业内利润增速应较上月有所下降。

工业进入主动去库存阶段,需警惕企业财务费用快速上升对工业生产造成进一步的冲击。5月工业企业产成品存货累计增长9.3%,较上月回落1.1个百分点,这标志着本轮工业库存周期进入了去库存的下行阶段,从而后续工业生产对总需求的拉动作用将逐步减弱。

图5:规模以上工业企业主营业务成本累计增速

数据来源:Wind 宝城期货金融研究所

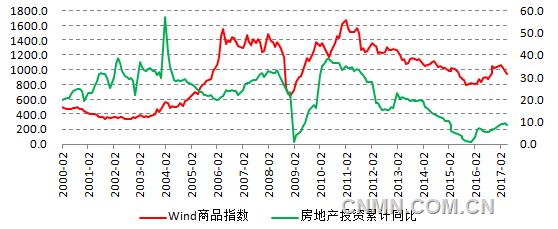

再次,地产和基建投资下半年对经济扶持力度边际减弱。地产方面,我们关注到1-5月份房地产投资已经出现拐点,回落至8.8%,而Wind商品指数和房地产投资累计增速呈现较高的正相关性。为何房地产投资增速和商品指数呈现高度正相关性呢?主要有两个方面因素:一是,房地产繁荣期对应着经济增长较快期,需求相对繁荣,从而驱动商品价格上涨,尤其是地产行业关系到上下游多个行业的供需;二是地产繁荣期对应着货币宽松期,货币宽松是商品上涨的必要条件。

图6:Wind商品指数和房地产投资累计增速

数据来源:Wind 宝城期货金融研究所

从房地产投资增速和商品房销售增长,库存情况来看,以往投资滞后于销售2-3 个季度的规律不再有效,主要原因是地产金融化。而决定房地产投资增速的主要是资金来源,尤其是自筹资金来源。2017年上半年地产投资增速回落慢于预期的主要原因市场经历了2016年去库存房地产企业现金流充裕,但是下半年在发债成本上升,私募资管和信托融资收窄,金融去杠杆下信贷收紧等多方面因素冲击,地产开发企业到位资金同比增速价将持续回落,带动房地产开发投资增速和新房开工面积增速的进一步回落。

基建方面,受高基数、融资成本等原因限制,基础设施建设增速难以延续。而PPP项目落地规模从2017年2月的高点3800亿不断下滑,5月落地已不足1000亿。从地方融资来看,87 号文对地方政府通过包装项目来违规融资举债进行了控制,预计将导致PPP 项目推进的放缓,也可能会对基建投资完成额造成一定程度的负面影响。

2、金融去杠杆和流动性偏紧的政策不会逆转

金融去杠杆下的M2加速下滑势必弱化宏观经济动能,但该弱化效应存在时滞,其影响或将体现在未来数月的宏观数据方面。资金面方面,6月下旬,央行持续净回笼资金,6月30日当周,周央行公开市场有3300亿逆回购到期,周一到周五分别到期500亿、100亿、500亿、600亿和1600亿。央行已连续四日暂停公开市场操作。展望7月份,7月份28天逆回购和MLF将集中到期,再加上金融去杠杆的持续推进,预计今后一段时间资金面仍将维持紧平衡的状态。

从银监会等监管机构的表态来看,金融去杠杆并未结束,只是在节奏和力度上短期缓和。由于影子银行和金融加杠杆一方面是利率市场化的结果,另一方面是金融机构缺乏约束的结果,因此从金融部门加杠杆的历史过程来看,为了不引发金融市场系统性风险冲击,金融市场去杠杆也是长期的。

在金融去杠杆和金融监管持续的情况下,货币供应M2增速有望持续处于低位。而流动性趋紧对资产价格的冲击关键要看M2增速,只有在M2增速持续回落的情况下,才表明利率的抬升产生实质性的紧缩效果,资产价格才会面临调整的压力。统计发现,M3增速与GDP名义增速的差值今年一季度已经降至1%以下,如果货币增速进一步回落,并低于GDP名义增速,意味着资产价格面临的调整压力会更大。

图7:Wind商品指数和M2增速

数据来源:Wind 宝城期货金融研究所

总结,在二季度股债和商品三杀效应下,央行改善短期流动性和监管层暂缓去杠杆力度是正常的政策之举,结合2013年“钱荒”后商品反弹的逻辑,本轮商品短期强势反弹也是可以理解的。然而本轮去杠杆和货币政策不同于2013年,货币增速和GDP增速差的回落,以及金融去杠杆的长期性、基建和地产自峰值回落都意味着经济缺乏扶持力量,三季度商品反而存在更大的下行压力。

责任编辑:叶倩

如需了解更多信息,请登录中国有色网:www.yujingqiu.com了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。