【钛月评】原料价格初步见顶 钛市整体表现良好

2022年07月15日 15:24 26884次浏览 来源: 中国有色金属报 分类: 钛市场评论 作者: 赵巍

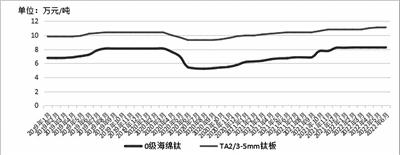

2019年—2022年6月国内海绵钛/钛板价格走势图

(数据来源:中国有色金属工业协会钛锆铪分会)

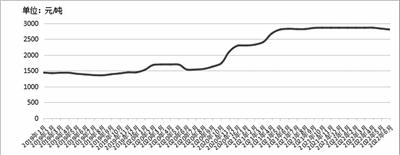

2019年—2022年6月攀枝花20#钛矿价格走势图

(数据来源:中国有色金属工业协会钛锆铪分会)

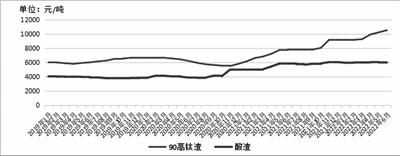

2019年—2022年6月国内钛渣价格走势图

(数据来源:中国有色金属工业协会钛锆铪分会)

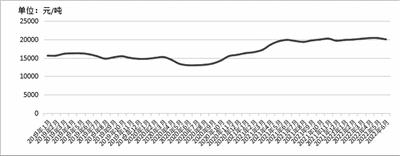

2019年—2022年6月国内硫酸法金红石型钛白粉价格走势图

(数据来源:中国有色金属工业协会钛锆铪分会)

6月份钛市场回顾及展望

价格走势回顾

6月份,国内钛矿价格稍有回落,攀枝花20#钛矿报价在2450元~2500元/吨(出厂不含税),10#钛矿报价在2250元~2300元/吨。受下游钛白粉行业走弱的影响,国内钛矿需求减弱,导致其价格稍有回落。目前,大部分矿山企业供销平衡,部分中小选矿厂产量有所下降。进口钛矿外盘价格依然坚挺,而国内下游用户希望卖方能对价格进行回调,整体市场成交走弱,买卖双方博弈氛围有所显现。

6月份,国内90高钛渣价格上调至1.05万元/吨,酸渣价格在6000元/吨左右。受国外氯化法钛矿价格不断上涨、国内高钛渣需求量增加等因素影响,6月份,高钛渣价格继续保持上涨势头。受钛白粉市场走弱影响,酸渣市场也有所减弱,部分厂家下调价格换取销量。鉴于下游企业对酸渣需求量整体走低,依靠降价竞争难以改变酸渣需求疲软的态势。此外,由于酸渣市场效益不佳,部分酸渣企业逐步转型生产高钛渣。

随着镁锭价格的回落,6月份,半流程海绵钛企业开工率有所回升。海绵钛市场整体呈现供需稳定的态势,航空及军工用高品级海绵钛依然供不应求,需要通过进口海绵钛进行补充。6月份,海绵钛、钛材价格较为稳定,0级海绵钛报价为8万元/吨;TA2/3mm钛板报价为111元/kg;TA1钛棒报价为130元~135元/kg;TC4钛棒报价为230元~250元/kg。

国内钛白粉市场表现分化进一步加剧,部分骨干企业在手订单量充足,产品售价也保持稳定;中小型企业销售情况较差,部分企业降价500元~800元/吨以抢夺订单。受新冠肺炎疫情影响,叠加房地产低潮因素,国内市场需求明显趋弱;出口市场表现较好,出口单价略高于国内价格。

后市展望

目前,国内钛矿供需基本平衡,预计未来一个月,价格将维稳运行;受国内钛白粉市场走弱影响,钛白粉企业无力承受较高的进口钛矿价格,未来一段时间价格较高的进口钛矿仍将滞销,市场成交情况或将较为低迷。

6月份,随着高钛渣产能的增加,高钛渣市场也呈现供大于求的局面。由于国外钛矿价格高企、高钛渣企业成本居高不下,本次高钛渣价格的回落将使钛渣企业只能做到收支相抵,难以盈利。

随着镁锭价格的回落,部分前期停产的半流程企业逐步恢复生产,海绵钛供应量正在逐步增加。在短期内,海绵钛、钛材市场将继续以稳为主;从长期来看,随着海绵钛产能的不断释放,其价格或将有所回落。

进口情况

5月份,我国钛矿精矿及中矿进口量为20.54万吨,同比下降9.36%,环比下降56.06%。1—5月,我国钛矿进口量为146.76万吨,同比下降9.42%。

5月份,我国海绵钛进口量为1357吨,同比增长55.56%,环比增长23.26%。1—5月,我国海绵钛进口量为6549吨,同比增长66.37%。

5月份,我国厚度≤0.8mm钛板、片、带进口量为112吨,同比下降44.72%,环比下降54.25%。1—5月,我国厚度≤0.8mm钛板、片、带进口量为1007吨,同比增长28.35%。

5月份,我国厚度>0.8mm的钛板、片、带进口量为78吨,同比下降59.37%,环比下降6.15%。1—5月,我国厚度>0.8mm的钛板、片、带进口量为386吨,同比下降57.99%。

5月份,我国钛管进口量为214吨,同比增长72.73%,环比增长251.77%。1—5月,我国钛管进口量为573吨,同比增长334.87%。

出口情况

5月份,我国厚度≤0.8mm钛板、片、带出口量为66吨,同比增长267.42%,环比增长131.06%。1-5月,我国厚度≤0.8mm钛板、片、带出口量为280吨,同比增长177.79%。

5月份,我国厚度>0.8mm的钛板、片、带出口量为825吨,同比增长112.57%,环比增长64.09%。1—5月,我国厚度>0.8mm的钛板、片、带出口量为3519吨,同比增长52.53%。

5月份,我国钛管出口量为536吨,同比增长86.78%,环比增长156.51%。1—5月,我国钛管出口量为1636吨,同比增长16.84%。

上半年钛市场平稳运行

2022年上半年,钛市场形势整体表现良好,产品价格稳定在高位,产销量较去年同期均有小幅上涨。虽然第二季度受新冠肺炎疫情影响,全国部分地区出现企业停产、物流不畅等情况,但除硫酸法钛矿、钛白粉价格受到一定影响之外,其他产品价格依然表现稳健。

一季度,受下游需求旺盛影响,钛矿价格持续小幅上行。其中,进口氯化法钛矿、金红石价格涨幅最为明显。进口氯化法钛矿价格由415美元/吨涨至450元/吨以上;90天然金红石价格从1.05万元/吨涨至1.12万元/吨,且供不应求。进入第二季度后,受下游需求减弱及新冠肺炎疫情影响,硫酸法钛矿需求量明显下降,价格较第一季度下调了100元/吨。

上半年,值得关注的是,海绵钛产能持续扩张。部分产能来自于半流程生产线改造为全流程生产线,以及龙佰集团在云南新建成的生产线投产运行。尽管半流程海绵钛生产线基本处于停产状态,但新增的全流程生产线产能完全弥补半流程生产线减产带来的影响,我国上半年海绵钛产量较去年同期小幅上涨。与此同时,1—5月,进口海绵钛数量同比增长66%,说明我国对海绵钛的需求依然较为强烈。此外,从第二季度开始,进口海绵钛价格不足7万元/吨,明显低于国内海绵钛价格,这也是今年进口海绵钛数量大增的重要原因。若这种情况持续下去,国内海绵钛企业除了要面对国内新增产能竞争,还要面对来自国外企业的挑战。

钛材市场方面,国内航空航天、海洋船舶等高端领域对钛材需求持续提升。受国防装备的持续列装,以及国产大飞机即将交付等利好因素拉动,我国未来钛材需求量仍有增长空间。为满足未来我国对高端钛材的需求,国内企业在技术攻关上持续发力,并在部分领域取得了令人瞩目的成绩。目前,业内面临的许多难点需要由产业链上更多的部门联合攻关,仅依靠某一个或几个研究院所、生产企业难以完成技术突破,我国钛市场进入了攻坚克难的阶段。对此,许多业内人士提出,最有效的办法是由国家组织联合攻关组,或由国家建立重点项目,集多方之力打赢攻坚战,将我国钛产业发展推向新的高度。

责任编辑:杨一鸣

如需了解更多信息,请登录中国有色网:www.yujingqiu.com了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。