镍豆纳入交割 镍市影响几何

2022年09月08日 10:9 34584次浏览 来源: 一德期货 分类: 交易所 作者: 谷静

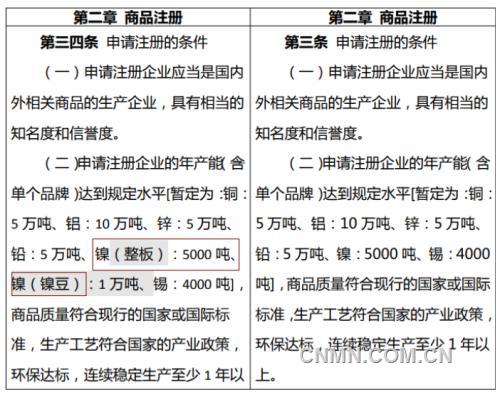

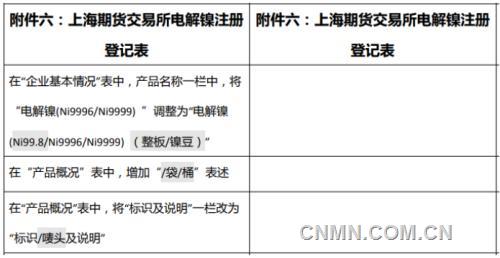

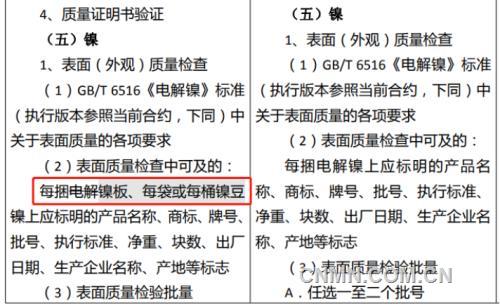

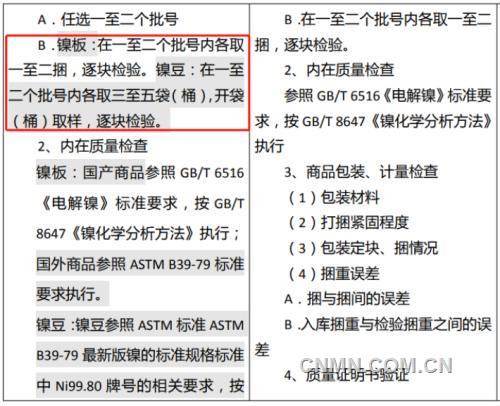

9月5日上期所发布的《上期所修订有色金属交割商品管理规定》中增加了镍豆相关内容,对于有关镍品种的商品注册条件、注册申请表内以及质检要求等方面的说明中均分镍板和镍豆进行说明。具体变动如下所示:

一、事件背景

对于上期所将镍豆纳入交割品也是经历了漫长的历程:自2018年起,先是在2018年6月初无锡不锈钢交易中心在1811合约上增加了镍豆做为交割品;而后外界希望上期所将镍豆等注册为可交割品牌以缓解交割品不足预期的声音愈加强烈,上期所也表示根据期货部审批制度进度,争取2018年年底前上报上市申请;2020年5月8日,上期所公布《上海期货交易所镍期货合约》及《上海期货交易所交割细则》的修订案,将镍豆纳入电解镍实物交割范围,同时将交割准入机制由单一的注册制改为注册制与认可制并行。修订案于2020年10月16日起从NI2011合约开始实施。但是由于镍豆交割存在诸多问题,比如升贴水的设置,比如交割环节中的存储问题以及出厂后品牌确认问题等等,所以上期所方面一直未明确镍豆交割的具体细节,包括可交割品牌、升贴水等等。

2022年9月5日上期所在有色金属交割商品规定中增加镍豆相关内容,交易所这一动作的主要动因:一是随着我国新能源汽车产业的快速发展,以镍豆为代表的其它形状电解镍在国内的使用和流通规模显著增加,2021年全年国内硫酸镍生产原料中镍豆占比高达百分之五十以上,市场对于镍合约交割品多元化有较大需求;另外一方面,就是国内外库存的持续下降,截至2022年9月5日,LME镍库存54432吨,较去年同期的188000多吨下降13万多吨,其中,镍板仅仅7164吨,占比库存13.16%;镍球镍粒47268吨,占比86.84%。国内库存上期所注册仓单也降至了上市以来的低位,7月份时最低一度降至500多吨,目前还在两千多吨处徘徊,现货市场镍板货源也较少,完全靠进口窗口打开后从海外进入的俄镍补充。尽管去年5月嘉能可公司旗下的挪威大板被纳入交割品,但是由于进口挪威大板量较小,且现货高升水问题导致挪威大板交仓并不理想,对于仓单的补充没有起到相应作用。近几个月来看,尽管进口窗口持续打开,但是由于贸易商进口并不积极,上期所基差以及月差反复走扩反应现货紧张局面,所以再次提及镍豆可交割也在情理之中。

二、全球镍豆生产以及交易所注册品牌情况

我国是镍资源较少的国家,进口依存度高达90%。具体到镍豆生产方面,截止目前,国内没有镍豆生产厂商,镍豆供应主要靠海外进口来满足需求。从全球范围看,镍豆总产量在25万吨上下,主要分布在澳大利亚、马达加斯加、芬兰、加拿大等国家和地区。镍豆生产厂商主要有三家:必和必拓的BHP镍豆、嘉能可的MINARA镍豆、安巴托维(马达加斯加镍豆),前两家均位于澳大利亚。

伦敦金属交易所的镍豆注册交割品牌也主要是这三家,国内上期所目前尚未公布镍豆可交割品牌,但是无锡不锈钢电子交易中心在2018年上市时也是将这三家镍豆生产厂商纳入了可交割品牌,另外,我国对于澳大利亚和马达加斯加两国的原厂镍豆进口享受免税政策,进口存在优势,这两个厂家货源进入国内的量较多,所以上期所方面将以上三家镍豆生产厂商纳入交割的可能性较大。至于升贴水方面,无锡不锈钢电子交易中心刚将镍豆纳入交割体系时贴水1000元/吨,目前该交易中心镍豆交割升贴水已经变为0,另外,上期所方面包括新纳入交割体系的挪威大板都未设置升贴水,随意后期上期所方面可交割镍豆不设置升贴水的概率较大。

三、上期所镍豆可交割对镍市的影响

理论上,镍豆可交割一定程度上会缓解国内仓单紧张的局面,降低沪镍挤仓风险。但是据了解目前LME仓库中的很多镍豆年份较长,粉化程度较为严重。像无锡不锈钢电子交易中心是明确规定三家企业2017年1月1日以后生产的镍豆可以注册仓单。所以在进口窗口打开的前提下,进口镍豆能达到注册仓单标准的量可能并不大,目前国内镍豆现货仅仅500吨左右,因此镍豆可交割可能对于国内仓单的补给也会较为有限。

从历史价格走势来看,在2021年前,镍豆都是贴水镍板的,随着新能源汽车产业的发展,硫酸镍原料出现短缺,2021年硫酸镍生产原料中镍豆镍粉占比变动尤为突出,在此期间,镍豆升水曾长时间高于俄镍。上期所镍豆可交割后,下游认可度也会继续提升,镍豆价格也会更灵活的随盘面以及产业供需的波动而波动,进口贸易商也会更加青睐进口镍豆。

整体看,镍豆被上期所纳入交割短期内对于镍的盘面价格不会产生较大影响。近期镍价依旧受纯镍低库的支撑和中线镍元素过剩的打压,配合宏观利好利空大幅度波动,向上向下动力都略显不足。近几个交易日下游不锈钢400系似有改善,硫酸镍供应也偏紧,宏观利空亦充分反应,给镍价带来向上动力,关注此次反弹能否突破震荡区间上限。

责任编辑:李铮

如需了解更多信息,请登录中国有色网:www.yujingqiu.com了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。