2022年铜产业回顾及展望:全球铜工业基本面总体良好

2023年05月30日 14:11 13343次浏览 来源: 中国有色金属报 分类: 铜资讯 作者: 李宇圣

2022年,有色金属市场跌宕起伏。一方面,受地缘政治、俄乌冲突以及欧洲能源危机等多重因素叠加,给有色金属市场带来连锁反应;另一方面,新能源产业兴起、“双碳”目标带来的能源转型等,对有色金属产业产生重大影响。2022年,尽管有色金属价格呈现高位震荡走势以及能源成本提高,但是铜的基本面总体良好,全球铜的生产、消费以及贸易均保持稳定增长态势,我国成为全球铜工业保持增长的“稳定器”。

全球铜矿、精铜生产消费以及贸易回顾

铜矿和精铜生产

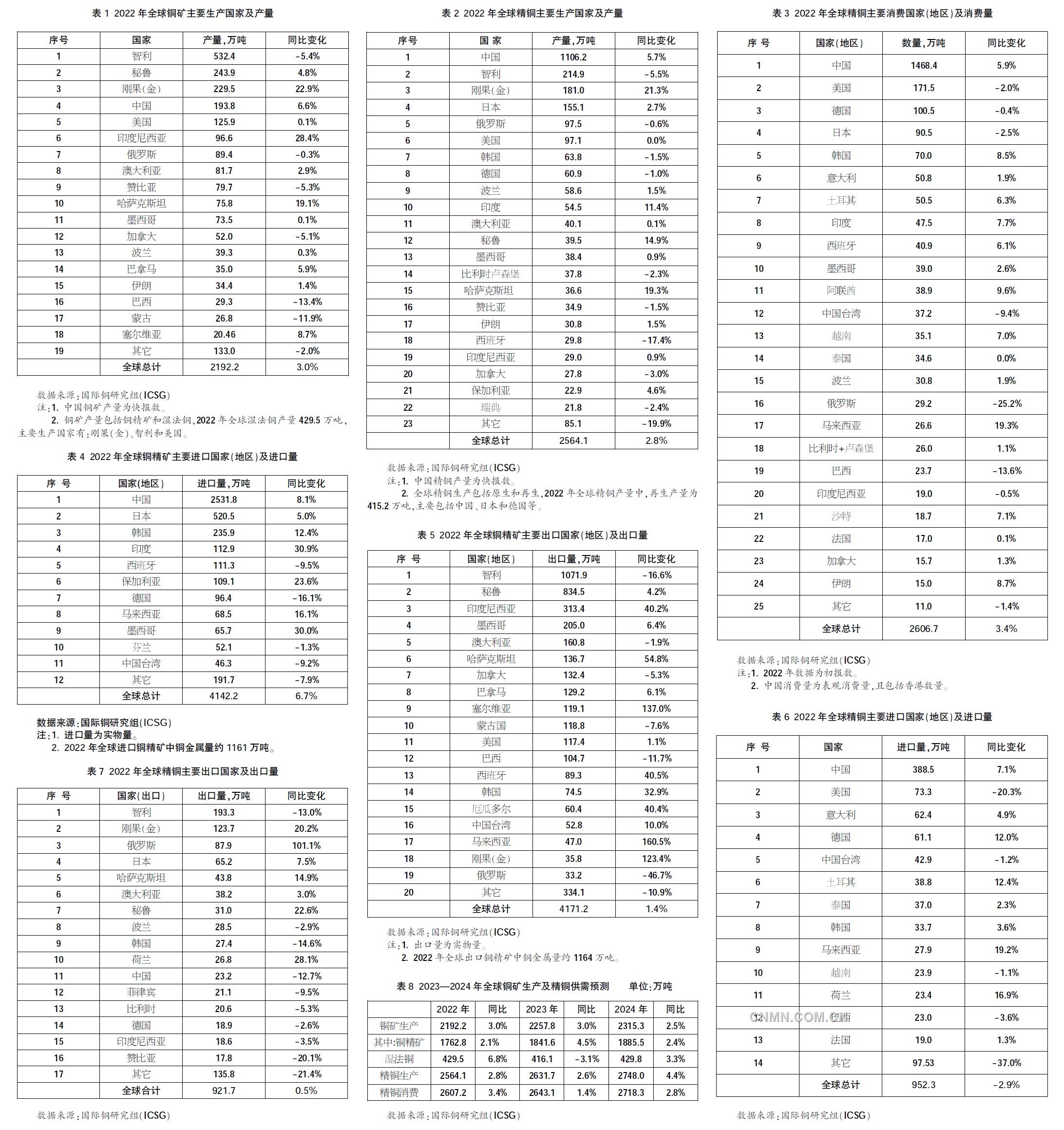

从生产方面看,2022年,全球铜矿产量(金属量)为2192.2万吨,同比增长3.0%;精铜产量2564.1万吨,同比增长2.8%(见表1)。

智利作为全球铜资源储量最大的国家,尽管过去5年铜矿产量一直呈现下滑趋势,但仍然遥遥领先。2022年,智利铜矿产量占全球产量的24.3%。同时,全球铜矿生产集中度较高,有5个国家铜矿年产量超过100万吨,其合计产量达到1325.4万吨,占全球铜矿产量的60.5%。近几年,刚果(金)铜矿产量增长很快,2018年铜矿产量为124.2万吨,2022年已达到229.5万吨。这主要受益于中国企业的投资,而且刚果(金)的铜矿产量还将进一步增长。

目前,我国作为全球最大的精铜生产国,虽然近些年产量增速有所放缓,但依然保持稳定增长(见表2)。2022年,中国精铜产量达到1106.2万吨,同比增长5.7%,在全球占比达到43.1%;其余前12个国家合计精铜产量为1101.5万吨,与中国产量持平。过去几年,刚果(金)精铜(主要是湿法铜)产量快速增长。这同样是受益于中国企业的投资,与铜矿生产类似。未来几年,刚果(金)精铜产量仍将保持快速增长。

全球精铜消费

从精铜消费看,我国已连续多年成为全球最大精铜消费国。即使受到疫情因素影响,但是精铜消费依然保持了较快增速(见表3)。2022年,中国精铜表观消费量为1468.4万吨,同比增长5.9%,占全球精铜消费量的56.3%。同期,许多国家的精铜消费量出现了下滑,但是中国的消费增量不但抵消了这些国家的减量,而且成为推动全球精铜消费增长的主要力量。

全球铜精矿和精铜贸易

受铜矿资源分布和产业布局的影响,铜原料贸易是全球铜消费再平衡的主要方式。从铜原料贸易来看,中国是全球最大的铜原料进口国。

中国虽然是世界上主要铜矿生产国之一,但是相对铜消费而言,我国国内铜原料供应远远无法满足需求。因此,中国每年需要进口大量铜原料,主要包含铜精矿、粗铜、精铜和废杂铜4种。因粗铜进口量和废杂铜进口量相对较小,这里就不再赘述。

从全球铜精矿进口国别和地区看,中国进口铜精矿数量最大。2022年,中国进口实物量达到2531.8万吨(约合铜金属量709万吨),同比增长8.1%,在全球进口量中占比达到61.1%。随后是日本和韩国,但这两个国家铜精矿进口数量与中国相比较小,而且在其国内没有在产铜矿。此外,近几年,中国台湾、马来西亚以及韩国等铜精矿进口数量增长很快,同时,又大量或全部出口,而且前两者没有铜冶炼生产企业,其原因对业内人士来说不言自明。

从铜精矿出口国别来看,智利目前仍处在世界第一位,但相对于前些年,该国所占份额有所下降,主要原因是秘鲁铜精矿出口量持续增长,以及塞尔维亚、印度尼西亚和哈萨克斯坦等出口量快速提升。

精铜的贸易情况方面,中国仍占据全球精铜进口国的首位。2022年,中国精铜进口量达388.5万吨,占全球进口量的40.8%。另外,美国、意大利和德国的进口量都在60万吨以上,中国台湾的进口量尽管同比小幅下滑,但依然位居全球进口国家和地区中的第五位。

在精铜出口方面,智利依然是全球最大精铜出口国,2022年,该国出口量为193.3万吨,同比下降13.0%,在全球精铜出口总量中占比21.0%;刚果(金)出口量达到123.7万吨,同比增长20.2%,在全球占比达到13.4%。早在2018年,智利出口精铜就达到238.0万吨,在全球精铜出口总量中占比为27.0%,而当年刚果(金)基本没有精铜出口,这两国出口量“一降一升”的情况,在某种程度上反映出全球精铜供应格局的变化,而且这些变化还将不断演进。

2023—2024年全球铜的供需展望

2023年4月下旬,国际铜研究组(ICSG)在葡萄牙里斯本召开年会,对2023—2024年全球铜矿以及精铜生产、消费作出最新预测。2023年,全球精铜供需平衡为短缺11.4万吨,2024年,过剩29.7万吨(见表8)。

通过进一步分析可以看出,2023年,全球铜矿产量增长较快的地区为拉丁美洲和非洲,预计分别同比增长8.7%和7.7%;精铜产量增加主要集中在亚洲(不包括东盟及独联体国家)和非洲,预计分别同比增长3.6%和5.9%。亚洲地区增速虽不及非洲,但由于其基数大,从而增量也大。精铜消费增长贡献主要来自亚洲(不包括东盟及独联体国家),虽然预计同比增长仅为1.2%,同样,因为基数大,所以增量也大。2024年的情况与2023年大体相似,铜矿供应增加较快的地区包括非洲、美洲、亚洲以及除了欧盟之外的欧洲其他地区;精铜供应增加较快的地区主要是非洲、拉丁美洲和亚洲(不包括东盟及独联体国家);精铜消费增长的贡献主要来自亚洲。

对于精铜消费,有专家和机构认为,从中长期来看,印度将是全球精铜增长的主要驱动力。笔者认为,这还需要很长一段路要走,从表3可以看到,2022年,印度精铜消费量仅为47.5万吨,这与中国上世纪80年代初期精铜消费量相当。可见,印度如果要成为全球精铜消费的主要推动力,并占据半壁江山,任重道远。中国精铜消费即使不再增长,维持目前水平,依然是全球铜市场中不可或缺的重要力量。另外,对于精铜消费,在能源转型、“双碳”目标等驱动下,我们对未来铜市场依然看好。

(作者系中国有色金属工业协会副秘书长、国际铜研究组副主席)

责任编辑:付宇

如需了解更多信息,请登录中国有色网:www.yujingqiu.com了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。