供需双方博弈加剧 镁市场底部盘稳运行——2024年7月份镁市场回顾及展望

2024年08月19日 9:14 2995次浏览 来源: 中国有色金属报 分类: 行业统计 作者: 张晶扬

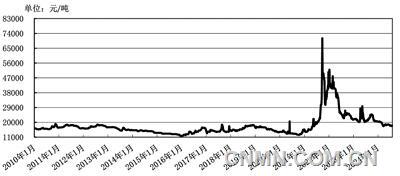

2010—2024年7月中国原镁现货价格走势图

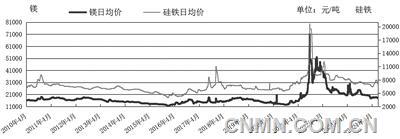

2010年—2024年7月镁和硅铁日均现货价比较图

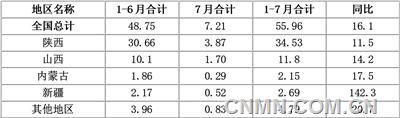

2024年1—7月中国原镁产量分地区统计情况 (单位:万吨)

国内价格走势回顾

7月份,国内镁日均价在1.76万元~1.83万元/吨区间波动,月均价约17947.8元/吨,环比下降约2.4%,同比下降约为14.5%。1—7月份,镁平均价格为18658.6元/吨,同比下降15.9%。

7月初,下游需求放缓,外单也相对不足,工厂出货不畅,出于回笼资金的需要,报价松动回调,镁市场承压,镁价在1.78万元~1.81万元/吨,较6月末下调100元/吨。随后,部分工厂因持续亏损经营,低价出货意愿减弱,并着手停产检修,镁价出现反弹,7月上旬镁价1.80万元~1.83万元/吨,较7月初约涨200元/吨。

7月中旬,下游用户采购积极性依旧不强,海外用户处于夏休期,用量明显缩减,中间商、贸易商采取观望态度,市场交投清淡。镁市场步入传统的需求淡季,原材料煤炭、硅铁市场也趋弱运行,其价格仍有下降预期,成本端对镁价支撑较弱,业内多对镁市场缺乏信心,工厂报价松动下调,镁价回落至1.77万元~1.80万元/吨。

7月下旬,镁市场有所企稳,一方面,由于镁价已跌至1.80万元/吨以下,工厂运营压力偏大,又因暑热天气加剧,工人作业强度高,企业用工成本居高不下,挺价意愿较强;另一方面,下游用户逢低采购备货,市场成交稍有好转,工厂出货压力缓解,报价顺势上调。

7月末,镁市场维持平稳运行,工厂仍保持挺价心态,下游用户少量刚需采购,多保持观望态度,市场在供需双方博弈中盘稳运行。

截至7月底,山西地区厂商主流报价1.81万元~1.82万元/吨,宁夏地区报价基本在1.79万元~1.80万元/吨,陕西地区报价1.79万元~1.80万元/吨。

出口方面,7月份,FOB价格较去年同期下跌,FOB月均价2629.4美元/吨,环比基本下降2.6%,同比下降约15.2%。1—7月份,FOB平均价格为2750.2美元/吨,同比下降约18.5%。截至7月底,部分厂商、贸易商FOB报价在2640美元~2650美元/吨。

国际镁市场价格走势回顾

7月份,美国市场镁价小幅下调。根据《美国金属周刊》报道,美国镁锭西方现货价及美国镁锭交易者进口价均由3.25美元~3.75美元/磅下调至3.20美元~3.70美元/磅,美国压铸合金(贸易者)价格由2.25美元~3.25美元/磅下调至2.20美元~3.20美元/磅。

7月份,《Fastmarkets MB》镁锭价格由3000美元~3050美元/吨跌至2840美元~3050美元/吨;《美国金属周刊》(MW)的欧洲自由市场价格由2875美元~2950美元/吨下调至2850美元~2900美元/吨。

后市展望

7月份,由于镁价较长时间徘徊在低位水平,部分中小型镁企倒挂亏损,有计划减产或停产检修,预计8月份停产、减产企业或有增加,市场供应随之减少,供大于求的矛盾将有改善,叠加原材料市场有所企稳,支撑镁价保持稳定。后期,随着海外客户夏休陆续结束,海外需求可能进一步增长,市场情绪有望得到提升,市场或有反弹行情。

供应方面

据中国有色金属工业协会镁业分会不完全统计,1—7月份,中国共生产原镁约55.96万吨,同比增长约16.1%。其中,陕西地区累计生产约34.53万吨,较去年同期涨约11.5%;山西地区累计生产约11.8万吨,同比增长约14.2%;内蒙古地区累计生产约2.15万吨,同比增长约17.5%;新疆地区累计生产约2.69万吨,同比增长约142.3%;其他地区累计生产约4.79万吨。

相关行业方面

硅铁市场

7月份以来,硅铁市场整体趋弱运行,下游观望情绪较浓,采购操作谨慎,交投氛围一般。钢招方面,高温多雨天气对下游项目施工产生影响,从而抑制需求的释放,导致国内需求大幅放缓,属于传统的需求淡季,部分钢厂新一轮硅铁招标环比下降70元~350元不等,硅铁市场信心受挫,或进一步延续弱势盘整运行。

下游市场方面

钢铁市场方面,从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,2024年7月份为42.5%,环比下降5.3个百分点,创下了一年以来新低,显示随着多地高温多雨天气来临,钢铁行业淡季特征继续显现,而“新国标”推行也给市场带来较为明显的影响,行业整体加快下行。分项指数变化显示,市场需求整体下降,钢厂库存连续上升,钢铁生产有所缩减,原材料和钢材价格均有下行,钢厂利润承压运行。预计8月份,市场需求或继续低位运行,钢厂生产仍有下降空间,原材料价格或继续走弱,钢铁价格低位震荡。

海绵钛市场方面,7月份,海绵钛市稳中走弱,市场供应充足,全流程企业维持满负荷生产,受市场影响,个别半流程企业开工负荷下降,海绵钛市场整体开工在高位水平,全月中国海绵钛产量约2.33万吨,同比增长34.78%;1—7月份,海绵钛产量约14.83万吨,同比增长16.98%,产量同比增加约2.15万吨。下游军工、民品需求依旧较为疲软,而供应持续高位,市场出货压力大,海绵钛价格弱势下行,月末海绵钛价格约在4.9万元~5.0万元/吨,较月初下降2000元/吨。

铝市场方面,7月份,电解铝市场有所回落,铝价下滑且跌破19000元/吨关口。8月份,西南部分地区降水充沛,水电资源增加,电价格小幅下滑,电解铝生产中的电力成本整体有所下降。受传统需求淡季影响,建筑型材清淡依旧,华南地区建筑型材订单量与开工率也呈现不同程度下滑,短期内铝市场仍有承压。

责任编辑:任飞

如需了解更多信息,请登录中国有色网:www.yujingqiu.com了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。